Refinancování hypotéky v posledních měsících zvažuje čím dál více lidí.

Důvody jsou jasné – stoupající úrokové sazby hrozí vidinou finanční ztráty, hypoteční úvěry uzavřené před několika lety zase omračují vysokým úročením. Bankovní instituce na refinancování nepohlížejí rády – a klienty od odchodu mohou odrazovat formou nejrůznějších poplatků.

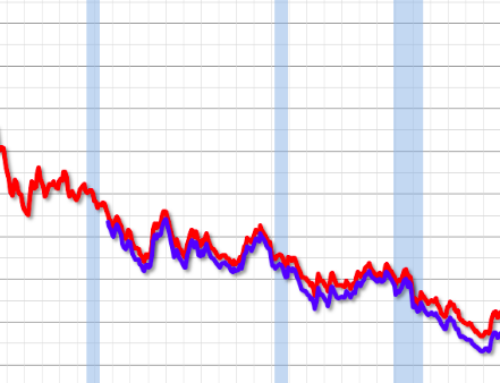

S příchodem novely o spotřebitelském úvěru je doba rekordně nízkých úroků minulostí. A ačkoliv růst úrokových sazeb očekáváme až v polovině letošního roku, vyplatí se s refinancováním hypotéky začít několik měsíců před vypršením stávající fixace.

Co je k refinancování potřeba? A kdo o něj žádat nemůže?

K samotnému vyřízení stačí jen několik dokladů. Poměrně častým případem je ovšem situace, kdy se původní banka nechce klienta vzdát a všechny úřední úkony vyřizuje v nejzazším možném termínu.

Refinancování navíc banky neumožní každému. Pozor by si měli dát ti, kteří jsou zadluženi nebo mají v kapse čerstvou půjčku. Oba případy zásadně snižují bonitu klienta. Může se tak stát, že vaši žádost o refinancování hypotéky každá bankovní instituce odmítne.

Na jaké poplatky se připravit?

Největším strašákem refinancování byl do loňského prosince poplatek za splacení hypotéky mimo období její fixace. S novelizací zákona o spotřebitelském úvěru si ale banky smí účtovat jen náklady, které souvisí s nezbytnými úkony pro předčasné splacení.

Platí, že pokud se původní a úroková sazba liší alespoň o jedno procento, ušetříte i desítky, možná až stovky tisíc korun. Přesto by žadatel o refinancování měl mít peněženku při ruce. Několika poplatkům se totiž nevyhne.

-

Návrh na výmaz zástavního práva původní banky – 1000 Kč, provádí se na katastru nemovitostí.

-

Návrh na vklad zástavní smlouvy nové banky – 1 000 Kč, provádí se na katastru nemovitostí.

-

Znalecký odhad ceny zastavěné nemovitosti – Cena se pohybuje v rozmezí 3 000 až 6 000 Kč, banky ale často akceptují až 5 let staré posudky.

-

Čerpání na základě návrhu na vklad zástavního práva – Poplatek se může pohybovat v řádu stovek až tisíců korun a umožňuje čerpat novou hypotéku ještě předtím, než je zapsán na katastru návrh na vklad zástavní smlouvy. Většina bank ale tento poplatek odpouští.

Platí, že cestou nejmenšího odporu je uzavření nových, výhodnějších podmínek u stávající banky.